最近は円安のせいか日本の不動産を購入する外国人が多いけど、日本人富裕層は昔から海外不動産を持っているのはなぜなのかな

海外不動産が富裕層に好まれる理由はいくつもあるけど、一番多いのは節税かな

海外不動産って節税できるの?日本の不動産ではだめなの?

日本の不動産でも節税は可能なんだけど、節税の規模感などからは比較にならないんだよ

そうなんだ

でもさすがに行き過ぎている感もあって国も規制を始めたんだ

節税のキモ 減価償却

減価償却とは

不動産で節税ができるのは、減価償却がキモになります。

減価償却とは、建物、構築物、機械装置、車両運搬具などの有形固定資産や、ソフトウェア・特許権などの無形固定資産について、使用する期間に応じて費用計上することをいいます。

減価償却は、「資産は時間が経つにつれてその価値が減っていく」という考え方に基づいて、金額の高い不動産や車、パソコン、応接セットなどを購入した時、その購入代金を、購入した年に一度に経費とするのではなく、分割して少しずつ計上するルールのことをいいます。

ただし、固定資産であれば、何でも減価償却できるというものではありません。

土地は時間が経っても劣化しないですし、書画・骨董品など歴史的な価値があるものなども、劣化して価値が下がる資産とはなりませんので、減価償却の対象とはなりません。

耐用年数

減価償却資産は、使用する期間に応じて費用計上しますが、その使用する期間 いわゆる耐用年数は税務上決められています。

例えば社有車などの車は6年、パソコンは4年などとなっています。

不動産、建物の場合は、構造や使用目的によって耐用年数が決まります。

木造の住宅であれば22年、鉄筋コンクリートのマンションであれば47年などです。

中古の耐用年数

上記の耐用年数は、新品で購入したときの期間です。

一般的には、耐用年数6年の新車と4年落ちの中古車で同じ期間の使用に耐えられないと考えます。

税務上も、中古資産を取得した場合の耐用年数は法定耐用年数ではなく、使用可能期間として見積もられる年数によることができます。

一般的には使用可能期間の見積りではなく、簡便法により算定した年数によることができます。

中古の耐用年数 簡便法とは

簡便法による耐用年数の算定方法は、次のとおりです。

1 法定耐用年数の全部を経過した資産

法定耐用年数×20%に相当する年数

2 法定耐用年数の一部を経過した資産

(法定耐用年数-経過年数)+経過年数×20%

なお、これらの計算により算出した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年となります。

中古耐用年数 簡便法の具体例

4年落ちの中古車の場合(新車の耐用年数6年)

(6年-4年)+4年×20%=2.8年 → 耐用年数2年で償却

中古不動産の減価償却

中古不動産の耐用年数

中古不動産では、建物部分が減価償却の対象となります。

土地は減価しないため、減価償却の対象外です。

・木造の住宅の耐用年数

新築の場合 22年

築10年の中古住宅の場合 14年(=(22年-10年)+10年×20%)

築30年の中古住宅の場合 4年(=22年×20%)

築22年を過ぎると4年の耐用年数で減価償却を行うことになります。

つまり、4年間で減価償却するということはそれだけ早く費用計上できる、つまり節税になるということです。

新築と中古の減価償却費の違い

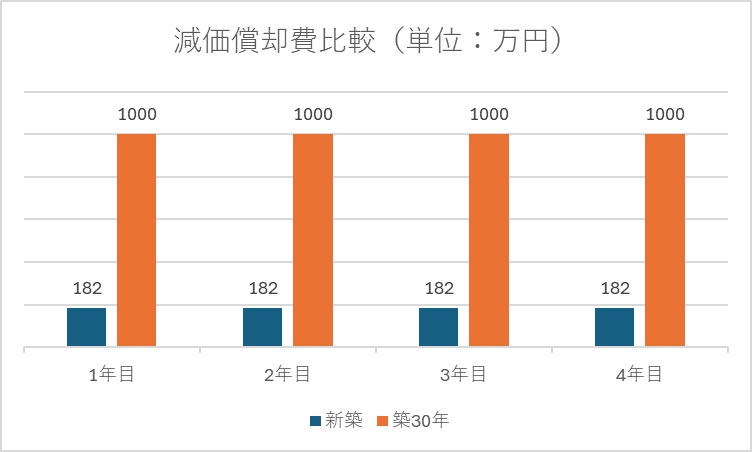

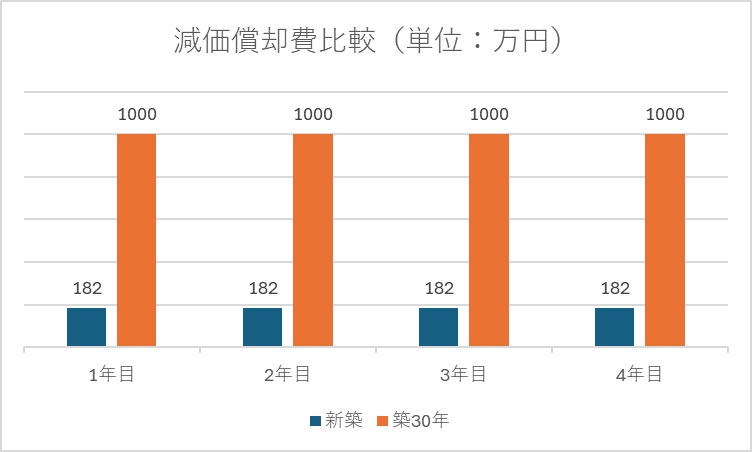

建物価格4,000万円とした場合の新築と築30年の中古住宅の1~4年目までの減価償却費の比較したグラフです

毎年800万円以上もの差があります。

どれだけ節税できるの

同じ価格の不動産でも耐用年数が変わると減価償却費の計上額に大きな差が出てきます。

仮に最高税率55%の人の場合、減価償却費だけで毎年450万円(=(1,000万円-182万円)×55%)の差が出てきます。

多額の減価償却費の計上により不動産所得が赤字になり、給与などの他の所得との損益通算によって節税を図ることができます。

なぜ海外の不動産なのか

中古の方が新築よりも減価償却の点で、節税には有利なのは理解できますが、なぜ海外不動産が人気があるのでしょうか。

- 理由1 中古物件が豊富

日本に比べ、海外(特に欧米)は新築よりも中古物件の取引が盛んです。

しかも、家は修繕しながら利用するという文化のため、日本の同じ築年数の物件に比べ状態もよく、年数が経過しても価格が下がりずらい、あるいは上昇する傾向にあります。

- 理由2 土地の価格の占める割合が低い

中古不動産を購入する際には通常土地も同時に取得するケースが多くなります。

土地は減価償却できない資産ですので、できれば土地の取得価額が低いか、不動産価格全体に占める土地の割合が低いのが理想です。

しかし、日本の場合、新築でもそうですが、中古の場合さらに土地の価格の占める割合が大きくなっています。

アメリカでは対照的に建物の価格の方が土地よりも高いケースがよくあります。

そのため、少しでも減価償却がたくさん計上(節税)できる海外不動産が人気になりました。

海外中古不動産の2021年規制

大きな節税メリットがある海外中古不動産ですが、2021年から税制改正がありました。

簡便法で耐用年数を算定した海外中古不動産のよる赤字のうち、減価償却相当部分は給与など他の所得との損益通算ができなくなりました。

海外中古不動産の最大のメリットであった減価償却費計上による損益通算が事実上できなりました。

もちろん、ご自身の財産ポートフォリオの一部として海外不動産を所有すること自体は依然として高いニーズがありますが、節税目的のみの場合注意する必要があります。

なお、2021年からの海外中古不動産の税制改正は個人を対象にしたもので、法人では引き続き節税のメリットを受けられます。

まとめ

海外中古不動産の個人の節税ニーズは一服しましたが、法人の節税ニーズは依然として高いものがあります。

しかし、個人と同様に、いつ税制改正があるかわかりませんので日頃から情報を収集しておきましょう。